23年中期策略报告:新一轮投资范式,拥抱确定性!A股维持23年修复市判断,当前处于新一轮投资范式转变初期:无风险利率下行、风险偏好降低,配置更加追逐“确定性溢价”。

人民币汇率的大幅波动是“新投资范式”背后市场不确定性大幅提升的其中之一表现形式。表征来看:行业视角,人民币贬值对行业的影响途径主要有四:①贬值利于出口占比较高的行业;②贬值提高了进口原材料成本;③贬值提高了外债占比高且负债率较高的行业的财务成本;④贬值其中之一表现形式为经济增长预期偏弱,对应顺周期行业景气压力较大,但另一面则是逆周期属性显著的行业受益。对于市场风格的影响:人民币贬值对小盘股负面影响最小、利好高股息相对收益。核心本质本轮人民币大幅波动背后的本质是市场的不确定性提升,投资者需要持续关注“确定性溢价”下的“新投资范式”!

本周稳增长信号继续浮现,我们重申需要审视本轮稳增长特殊性,当下“新范式”并不会因为“稳增长预期升温”而逆转。本周稳增长信号主要集中在结构上的支持,而总量上的亮点不足:《关于促进家居消费的若干措施》适用场景有限下,对于消费总量的刺激或将有限;而央行二季度例会相较一季度例会新出现了“加大逆周期调节力度”的表述,但在具体到措施时仍坚持高质量发展的结构。我们重申,需要在“新投资范式”下思考本轮稳增长周期的“同与不同”:本轮政策力度与形态尚存显不确定性,更为重要的是当前全球新一轮投资范式共振。

新一轮投资范式下“杠铃策略”仍是最佳应对。(1)数字经济AI+:我们6.28发布《AI+:积极把握第二次震荡期的布局机遇》,参考5.18报告我们提示对AI+转向积极一些,当前我们认为年内第二次震荡期的布局机遇值得把握;(2)中特估:我们认为当前“中特估-央国企重估”具备天时地利人和三要素;(3)高股息:确定性溢价将成为未来指引A股投资的重要线索,高股息资产正处于长牛的初期。

行业配置:新范式下继续聚焦确定性资产“杠铃策略”,择优稳增长。(1)科技奇点确定性:数字经济AI+:光模块、AI芯片、游戏、广告营销;(2)永续经营确定性:“中特估-央国企重估”,低估值&高股息&高自由现金流筛选油气开采、电力、炼化;(3)高股息/低杠杆/低估值三因子择优稳增长:家电(厨卫电器/照明设备/白电)、汽车(商用车);(4)港股天亮了,配置“确定性溢价+成长类期权”:AI+(互联网巨头/AI服务器/通信设备商)、央国企重估(电力/通信运营商/建筑)、精选必需消费(啤酒);广义流动性敏感成长(创新药/器械/黄金)。

(一)中期策略报告《新投资范式:拥抱确定性!》提出:23年A股“修复市”判断不变,更值得重视的是新一轮投资范式的起点。我们6月3日发布23年中期策略展望《新投资范式:拥抱确定性!》,核心观点:1. 俄乌冲突后全球脱钩不确定性上升,全球股市呈现相似特征即切向安全性资产;A股同样处于新一轮投资范式转变的初期:无风险利率下行、风险偏好降低,配置更加追逐“确定性溢价”;2. 大类资产:美债利率下、大宗商品弱、股市正回报。A股研判:维持A股23年修复市判断,下半年驱动力看分母端(中国宽货币稳信用兑现,美国转向宽松);3.行业配置:步入全球新一轮投资范式初期,在23年宏观复苏形态和政策力度与形式均存在显著不确定背景下,建议拥抱确定性资产,沿“杠铃策略”两端关注两大线索类债券(低估值高股息高现金流永续经营“中特估”)+类彩票(远期确定性产业趋势数字经济AI+),前者为永续经营确定性(中特估五条线索),后者为科技奇点确定性。同时可以择优稳增长链条作为辅助配置。

(二)人民币汇率的大幅波动是“新投资范式”背后市场不确定性提升的其中之一表现形式。人民币汇率大幅波动下,投资者不仅要做好表征应对,更需要关注其透露出的内核信息:“新投资范式”已经开启!

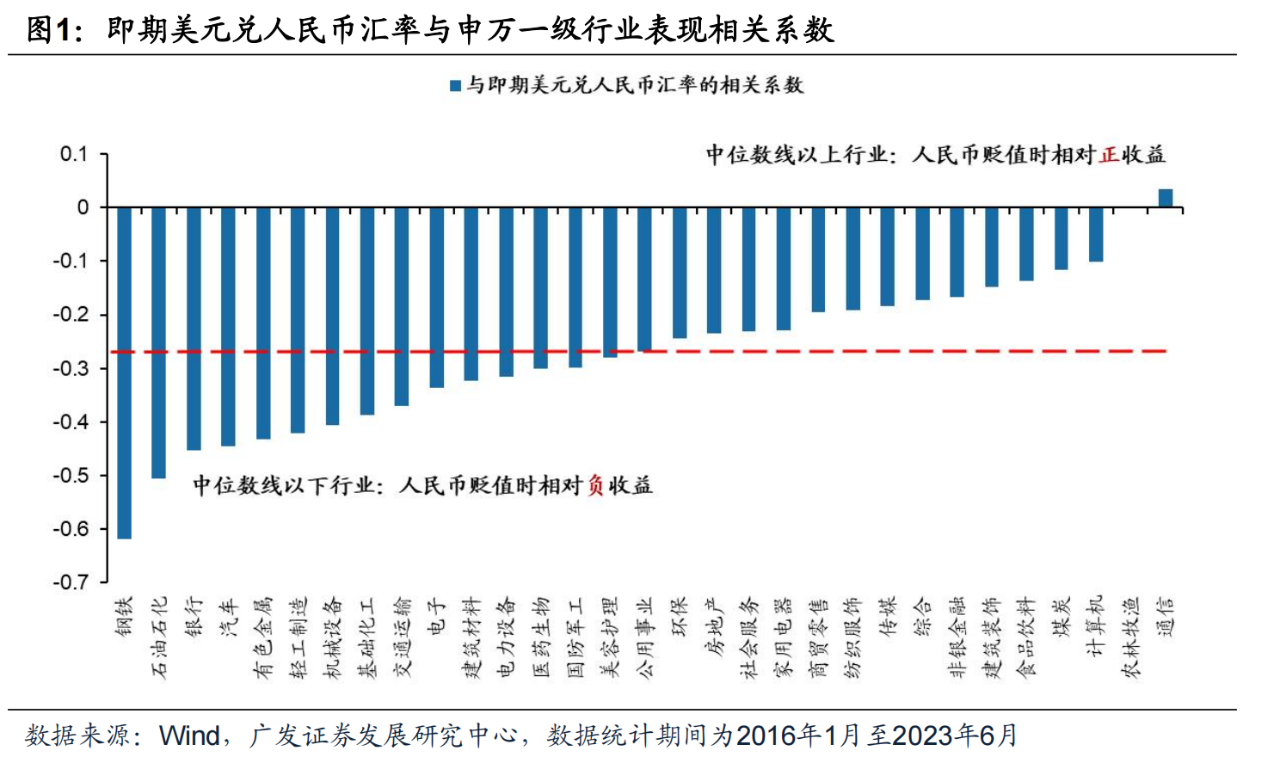

1.表征人民币汇率贬值下A股资产的规律及应对:行业上关注出口改善和逆周期行业,风格上关注小盘股及高股息。从行业视角来看,人民币贬值对行业的影响途径主要有四:①贬值利于出口占比较高的行业如纺服、家电等;②贬值提高了原材料高度依赖进口的行业的采购成本,从而该类行业的盈利被成本的上行侵蚀,如石油石化、有色等;③贬值提高了外债占比高且负债率较高的行业的财务成本,如交运(航空);④贬值的其中之一表现形式为经济增长预期偏弱,反应经济动能不足,对应顺周期行业景气压力较大,如钢铁、有色,但该逻辑的另一面则是逆周期属性的显著的行业如TMT、食品饮料等往往在人民币贬值期间表现较为出色。

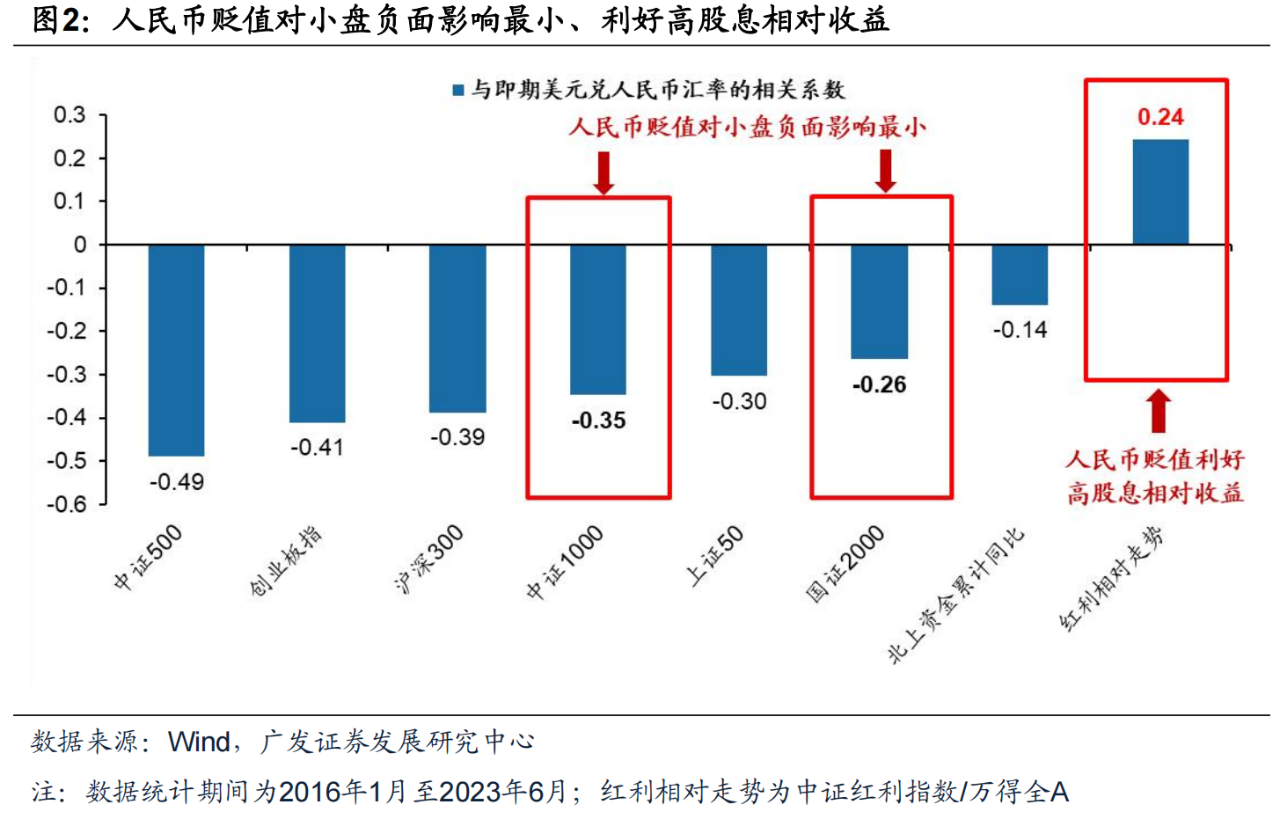

进一步考量人民币贬值对于市场风格的影响:人民币贬值对小盘股负面影响最小、利好高股息相对收益。我们测算即期美元兑人民币汇率与典型的宽基指数的相关性,发现①即期美元兑人民币汇率与典型的宽基指数的相关系数均为负,即贬值期间典型宽基指数表现往往受到压力;②对人民币贬值的敏感性由高到低为:中证500创业板指沪深300中证1000上证50国证2000,即人民币贬值对中盘股负面影响最大,大盘股次之,小盘股最小;③人民币贬值期间,高股息资产往往走出相对超额收益。

2.核心本质本轮人民币大幅波动背后的本质是市场不确定性提升,投资者需要关注“确定性溢价”下的“新投资范式”!我们在6.3中期策略展望《新投资范式:拥抱确定性!》、6.18“新投资范式”系列报告二《新投资范式:成因、日本启示与应对》中持续强调,全球高不确定性加深去美元化、去金融化趋势,全球资金配置切向安全性资产,当前处于新一轮投资范式转变的初期:拥抱确定性溢价!从2018年中美贸易摩擦起,全球持续处于地缘政治高压、疫情风波、凛冽货币紧缩、债务风险等延绵的不确定环境中,海外和国内的两大不确定性将持续成为扰动:一方面,全球不确定性环境在加剧,地缘事件频发、逆全球化浪潮叠加当前全球衰退预期使得不确定性隐患上升;另一方面,疫情后,国内资产负债表受损,消费场景能够快速恢复,但资产负债表的修复尚需时间,经济不确定性成为市场的持续扰动项。本轮人民币大幅波动背后实际上是国内外两大不确定性的共同作用。在无风险利率下行,风险偏好降低的新范式环境下,配置思路:远端盈利资产“数字经济 AI+”,稳定盈利资产“高股息中特估”。

(三)本周稳增长信号继续浮现,我们重申需要审视本轮稳增长特殊性,当下“新范式”并不会因为“稳增长预期升温”而逆转

本周稳增长信号主要集中在结构上的支持,而总量上的亮点不足。本周国务院常务会议审议通过《关于促进家居消费的若干措施》、中国人民银行货币政策委员会召开2023年第二季度例会则强调了“逆周期调节”。“促进家居消费的政策要与老旧小区改造、住宅适老化改造、便民生活圈建设、完善废旧物资回收网络等政策衔接配合”是家居消费政策的亮点,但适用场景有限下,对于消费总量的刺激或将有限。而央行二季度例会相较一季度例会新出现了“加大逆周期调节力度”的表述,但在具体到措施时仍坚持高质量发展的结构:地产方面,一季度例会中提到的“有效防范化解优质头部房企风险,改善资产负债状况”在二季度例会中被删除;基建方面,一季度例会中提到的“用好政策性开发性金融工具,重点发力支持和带动基础设施建设”在二季度例会中变化为“继续发挥好已投放的政策性开发性金融工具资金作用,增强政府投资和政策激励的引导作用”,即后续政策性金融工具或难以成为下半年社融的强力支撑项。

我们在6.25《新范式下的稳增长交易有何不同?》提出本轮需要在新投资范式下思考本轮稳增长周期的“同与不同”:本轮政策力度与形态尚存不确定性,更为重要的是当前全球新一轮投资范式共振。我们在6.18《战略抓牢确定性,战术择优稳增长》等中提出,本轮宏观复苏形态及政策力度尚存不确定性,6.16国常会政策措施与去年5月23日国常会所提33项一揽子措施“稳经济”时期信号强度仍有不同(去年5月细则涉及稳增长、保就业、促消费)。本轮企业&居民信心体现的是全球decoupling下的深层次结构性特征,“托”的效果或将更具挑战性。我们在6.3中期策略《新投资范式:拥抱确定性!》以来持续强调,A股处于新一轮投资范式转变的初期,无风险利率下行、风险偏好降低,配置更加追逐“确定性溢价”。并在6.18《新投资范式:成因、日本启示与应对》中提出,90年代日本面临“国际关系恶化+资产负债表衰退”可以提供部分启示。日本90年代资产价格表现印证“杠铃策略”90年代高股息/低杠杆/低估值资产跑赢,且当时日本映射美国90年代计算机信息技术革命的科技行业跑赢。我们基于稳增长政策潜在发力方向梳理可能涉及的行业,在此范围内以“高股息/低杠杆/低估值”三大确定性因子择优,综合评分居前的主要有:家电(厨卫电器/照明设备/白电)、汽车(商用车)等。

(四)基于上述A股处于新范式初期的基本判断,“杠铃策略”:远端盈利资产(数字经济AI+)&永续经营资产(中特估-央国企重估)仍是最佳应对

1. 数字经济AI+:我们在6.28发布《AI+:积极把握第二次震荡期的布局机遇》,参考5.18报告我们提示对AI+转向积极一些,当前我们认为年内第二次震荡期的布局机遇值得把握。(1)借鉴13年的“移动互联网+”,本轮调整的时间空间已可比13年典型回调的时间空间。我们在4.7《“AI+”堪比13年的“移动互联网+”》中提出,13年的“移动互联网+”总共经历过3次较为典型的回调,回调时长分别为40/17/19天,回调幅度分别为11.5%、9.5%、13.7%,每一次回调均是买入的机会。4月份AI+调整期间我们曾提示这类似13年的第一轮调整,而本轮在一周时间内下跌13.8%,已类似于13年第二轮的快速调整,预计后续下行空间有限。(2)当前并不满足AI+行情终结的条件。我们在4.28《AI行情:时间、空间和节奏》中提出,本轮TMT行情的终结需要三要素共同满足:“熵增(即细分行业涨跌幅混乱程度大幅上行)、TMT板块下跌、相对盈利预期转弱”。当前“熵增”及“相对盈利预期转弱”两大要素均不具备,我们认为当前“数字经济AI+”行情尚不具备终结的条件。(3)参考5.18报告我们提示对AI+转向积极一些,当前我们认为年内第二次震荡期的布局机遇值得把握。(4)把握“科技奇点”确定性,继续推荐数字经济AI+配置机遇。围绕“业绩印证”关注两条投资线索:①AI业绩拉动已兑现的算力(光模块/AI芯片/服务器);②主业预期复苏且AI赋能提估值的环节(半导体设计/游戏/广告营销)。

2. 中特估:我们认为当前“中特估-央国企重估”具备天时地利人和三要素。2022年12月以来,我们系列10篇报告持续推荐“中特估央国企重估”投资机会,并判断“中特估央国企重估”主线《中特估:天时、地利与人和》中提出新范式下“中特估”恰逢“天时地利人和”:(1)天时:新范式初期,全球decoupling+国内资产负债表再平衡“不确定性”,全球投资转向拥抱“确定性溢价”,央企A股及全球均相对更具备低估值、低波动、高股息率、高现金流、低杠杆“确定性因子”特征,受益新范式。(2)地利:“中国特色估值体系”叠加新一轮国企改革政策确定性高,引导资产端改革提质与投资端价值认同(当前央企并购重组政策再加码),以“一利五率”经营目标和“世界一流”央企为指路牌,乘势新一轮科技革命和产业变革方向扩大有效投资。(3)人和:央企积极从内外两方路径提升ROE,外部高质量参建“一带一路”、参与全球分工;内部积极资本运作,主要包含并购重组提升主业竞争力、分红与回购提高股东回报、再融资加持内生创新增长。

3. 高股息:新范式下的长牛策略。我们在22.3.27《慎思笃行中的高股息策略》中指出传统高股息策略并非A股历史上持续优胜策略,但在慎思笃行中将持续占优;在23.3.16《如何优化A股/港股高股息策略?》中我们继续推荐高股息策略,同时给出优化高股息的思路。在23.6.27《高股息:新范式下的长牛策略》中我们进一步判断,面对不确定性持续提升的市场环境,A股高股息风格将走出长牛之势!以2大“给确定性予溢价”的市场为例:复盘“失去的三十年”开始后的日本股市,可以发现日本在经济增速放缓、资产负债表恶化、人口增长拐点后,高股息风格在绝大多数时间内占优;而香港市场高股息风格几乎持续占优,核心则源于离岸市场的特征导致香港股票市场始终存在更高的不确定性,因此市场持续地给确定性以溢价,带来高股息风格占优。中国面临内外不确定性提升,A股高股息将走出长牛。具体落地投资方面,在不确定性下如何甄别“真高股息”?我们通过“分红意愿”和“盈利能力”两大维度共四大指标,针对性地修复了两大“陷阱”,并构建了三大高股息组合:(1)高股息20:具备高股息、低波动、低回撤特征,09.9以来年化收益率15.6%,最大回撤28.9%。(2)高股息100:具有更高收益弹性,09.9以来年化收益率21.5%,最大回撤34.3%。(3)中特估高股息20:全部持仓基于国央企上市公司,09.9以来年化收益率20.8%,最大回撤32.8%。(具体构建方法参见6.27《高股息:新范式下的长牛策略》)

(五)维持A股修复市判断,新范式下“杠铃策略”仍是最佳应对。A股继续“杠铃策略”,聚焦“远端盈利资产+永续经营资产”:(1)确定性资产之一:科技奇点确定性数字经济AI+:上游算力如光模块、AI芯片;AI赋能提估值的环节,游戏/广告营销;(2)确定性资产之二:永续经营确定性“中特估-央国企重估”,综合低估值&高股息率&高自由现金流因子优选,关注油气开采、电力、炼化;(3)新范式下择优稳增长线索:“高股息/低杠杆/低估值”三因子综合评分居前的家电(厨卫电器/照明设备/白电)、汽车(商用车)等。

港股天亮了,行业配置聚焦“确定性溢价+成长类期权”,把握两条线)确定性溢价:“科技周期”确定性的数字经济AI+(互联网巨头/AI服务器/通信主设备商)、永续经营或高股息“确定性”的央国企重估(电力/通信运营商/建筑)、需求稳定“确定性”的精选必需消费(啤酒);(2)“美债反转”类期权:广义流动性敏感+成长(创新药/器械/黄金)。

房地产:Wind30大中城市成交数据显示,截至2023年6月23日,30个大中城市房地产成交面积累计同比上升5.13%,30个大中城市房地产成交面积月环比下降7.80%,月同比下降33.68%,周环比下降12.86%。国家统计局数据,1-5月房地产新开工面积3.97亿平方米,累计同比下降22.60%,相比1-4月增速下降1.40%;5月单月新开工面积0.85亿平方米,同比下降28.48%;1-5月全国房地产开发投资45701.25亿元,同比名义下降7.20%,相比1-4月增速下降1.00%,5月单月新增投资同比名义下降21.51%;1-5月全国商品房销售面积4.6440亿平方米,累计同比下降0.90%,相比1-4月增速下降0.50%,5月单月新增销售面积同比下降19.75%。

汽车:乘联会数据,6月1-18日,乘用车市场零售82.8万辆,同比去年同期下降6%,较上月同期下降8%;今年以来累计零售846万辆,同比增长3%;全国乘用车厂商批发88.3万辆,同比去年同期下降1%,较上月同期增长15%;今年以来累计批发971.5万辆,同比增长9%。

航空:5月民航旅客周转量为835.30亿人公里,比4月上升25.89亿人公里。

钢铁:螺纹钢价格指数本周涨0.23%至3848.21元/吨,冷轧价格指数涨0.18%至4464.71元/吨。截至6月21日,螺纹钢期货收盘价为3686元/吨,比上周下降1.42%。钢铁网数据显示,6月上旬,重点统计钢铁企业日均产量206.35万吨,较5月下旬下降4.23%。5月粗钢累计产量9012.33万吨,同比下降7.30%。

挖掘机:5月企业挖掘机销量16809.00台,低于4月的18772台,同比下降18.50%。

发电量:5月发电量累计同比上升5.60%,较4月累计同比下降0.50%。

煤炭与铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2023年6月19日跌1.48%至771.60元/吨;港口铁矿石库存本周上升1.80%至12849.94万吨。

动态估值:A股总体PE(TTM)从上周17.90倍下降到本周17.50倍,PB(LF)从上周1.64倍下降到本周1.60倍;A股整体剔除金融服务业PE(TTM)从上周27.99倍下降到本周27.39倍,PB(LF)从上周2.26倍下降到本周2.22倍;创业板PE(TTM)从上周51.46倍下降到本周50.42倍,PB(LF)从上周3.80倍下降到本周3.73倍;科创板PE(TTM)从上周的62.20倍下降到本周61.19倍,PB(LF)从上周的4.34倍下降到本周4.28倍;A股总体总市值较上周下降2.25%;A股总体剔除金融服务业总市值较上周下降2.14%;必需消费相对于周期类上市公司的相对PB从上周2.09下降到本周2.05;创业板相对于沪深300的相对PE(TTM)从上周4.29上升到本周4.30;创业板相对于沪深300的相对PB(LF)从上周2.80维持在本周2.80;股权风险溢价从上周0.92%上升到本周0.98%,股市收益率从上周3.57%上升到本周3.65%。

融资融券余额:截至6月20日周二,融资融券余额16139.88亿,较上周上升0.65%。

大小非减持:本周A股整体大小非净减持66.77亿,本周减持最多的行业是通信(-18.97亿),本周增持最多的行业是公用事业(0.70亿)。

限售股解禁:本周限售股解禁617.12亿元,预计下周解禁1477.11亿元。

北上资金:本周陆股通北上资金净流出3.46亿元,上周净流入143.91亿元。

AH溢价指数:本周A/H股溢价指数上升至141.24,上周A/H股溢价指数为138.23。

截至6月24日,央行本周共有5笔逆回购到期,总额为500亿元;3笔逆回购,总额为4160亿元;1笔国库现金定存到期,共计500亿元;净投放(含国库现金)共计3160亿元。

美国:本周一公布6月NAHB住房市场指数55.00,高于前值50.00,高于预期值51.00。本周二公布5月新屋开工私人住宅151.20千套,高于前值120.70千套。本周四公布第一季度经常项目差额季调-219300百万美元,低于前值-216154百万美元;公布5月芝加哥联储全国活动指数-0.15,低于前值0.14。

欧元区:本周二公布4月经常项目差额季调3645.00百万欧元,低于前值31158.69百万欧元;公布4月营建产出环比-0.40%,高于前值-1.70%。本周五公布6月制造业PMI(初值)43.60,低于前值44.80,低于预期值44.50。

英国:本周三公布5月CPI环比0.70%,低于前值1.20%;公布5月核心CPI环比0.81%,低于前值1.29%;公布5月CPI同比8.70%,与前值持平;公布5月核心CPI同比7.10%,高于前值6.80%。本周五公布6月制造业PMI(初值)46.20,低于前值47.10,低于预期值46.90。

日本:本周五公布5月CPI环比0.10%,低于前值0.60%;公布5月CPI同比3.20%,低于前值3.50%;公布6月制造业PMI(初值)49.80,低于前值50.80,低于预期值50.70。

5月经济运行数据:中国国家统计局数据,5月份,制造业采购经理指数(PMI)为48.8%,比上月下降0.4个百分点,低于临界点,制造业景气水平小幅回落。

固定资产投资:2023年1-5月份,全国固定资产投资同比增长4.0%,新开工项目计划总投资额累积同比下降9.1%,制造业固定资产投资完成额累计同比上涨6.00%,房地产业固定资产投资完成额累计同比下降6.00%,基础设施建设投资固定资产投资完成额累计同比7.50%。

进出口:中国海关总署数据,5月出口同比(按美元计)为-7.50%,低于前值8.50%;5月进口同比(按美元计)为-4.50%,高于前值-7.90%。

社融:5月社融增量1.56万亿元,同比多增3312亿元,社融总量当月同比-45.25%。

外汇储备:中国5月末外汇储备217822.22亿元,比上月减少72.84亿元。

工业企业利润:1-4月份全国规模以上工业企业实现利润总额20328.8亿元,同比下降20.60%。

财政收支:5月公共财政收入当月同比32.74%,公共财政支出当月同比1.53%。

三 下周公布数据一览下周看点:中国5月工业企业利润累计同比;美国第一季度GDP(终值)环比折年率;欧元区6月经济景气指数季调;英国第一季度GDP(初值)季调同比;日本6月消费者信心指数。

6月29日周四:美国第一季度GDP(终值)环比折年率;欧元区6月经济景气指数季调;日本6月消费者信心指数。

6月30日周五:中国6月官方制造业PMI;中国5月服务贸易差额当月值;美国5月核心PCE物价指数同比;美国5月人均可支配收入折年数季调;欧元区5月失业率季调;英国第一季度GDP(初值)季调同比;日本5月失业率。

四 风险提示全球疫情控制存在反复,全球经济下行超预期。海外政策及加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定性。PG PG电子 APPPG PG电子 APP